2024年に入ってから新NISAが始まり、日本でも貯金から投資を行う人がかなり増えてきたと思う。

世界的なインフレ傾向による物価の上昇に、ただ銀行に預けてるだけでは円の価値が目減りしていく一方。

投資して少しでも増やさなければ…。

投資と一口に言っても株、債権、金、不動産、仮想通貨など多岐に渡る。

しかも元金保証なんてものはなく増えることもあれば減ることもある。

給与所得から所得税、住民税を引かれた状態で貯めてきた限られたお金をどのように投資していけば良いか悩む人も多いのでは?

投資について悩んでいる方に、現在39歳で妻、子(2歳♂)一人のただの牛が取る投資戦略を、一つのサンプルとしてご紹介したい。参考にしてくれたら嬉しい。

この記事でわかること

- 39歳年収400万サラリーマン、妻年収250万、子(2歳♂)の投資戦略(新NISAの活用法)

結論〜私の投資戦略〜

前提

※生活防衛資金(半年分くらいの生活費)は現預金で保有して、それ意外の余裕資金で投資をする。

※投資は自己責任。上がるも下がるもある。得も損もある。

結論

- 新NISA【成長枠投資】で余裕資金を日本の個別株、J-REITと米国ETFに投資(配当金狙い)

- 新NISA【積立投資枠】で毎月35,000円(牛+妻で2人分)をオルカンで積立(資産の肥大化狙い)

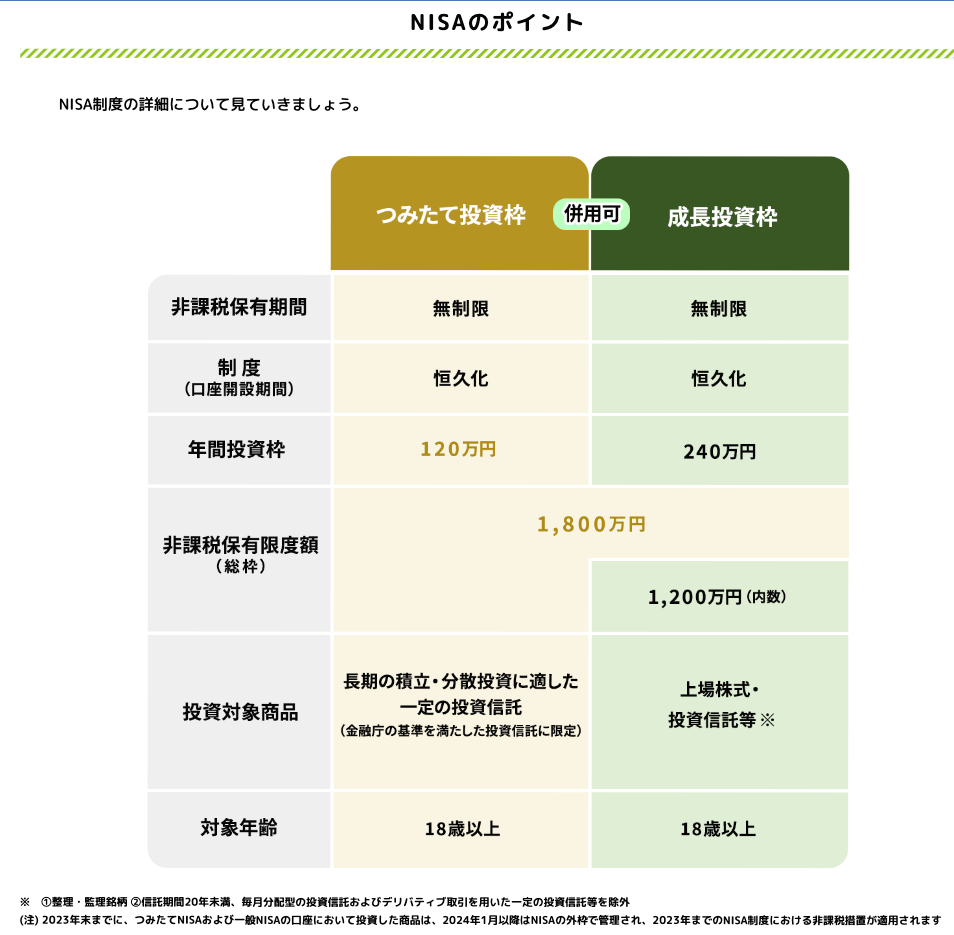

新NISAの仕組み。「通常、株で利益が上がると利益分に対して20%の税がかかるところを、新NISA口座内であれば20%の税がかからない」という制度。詳細は金融庁ホームページを見て。

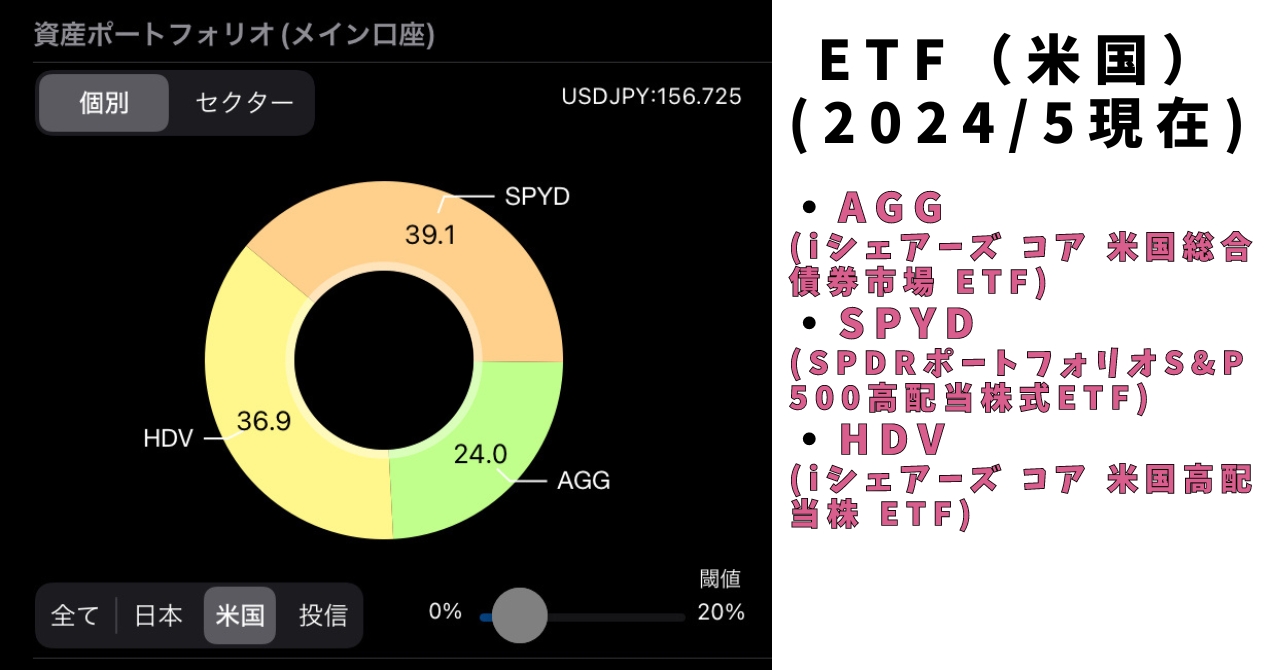

2024/5現在のポートフォリオ

2024/5現在のポートフォリオ

これは、家族全員分をあらわしたポートフォリオ。

日本個別株:投資信託・ETF(米国・日本)= 5 : 5

現状は半々。

以降、結論に至る経緯を紹介していく。

ゴール設定

投資を始めるきっかけは色々あるだろう。「増えれば増えただけ良い!!」私もそう考えていた。

ただ、投資を勉強したり実際にやってみるとそれでは駄目なんだと気づく。

というのも投資をしていて実際に利益が出ていても売るまでは自由に使えない。

大きく利益が出ていても、まだ利益が大きくなるのではないかと思って売れなくなる。

投資がうまくいっていても実際に売って使わないことには意味をなさない。

最悪、死ぬ時に一番の資産を持っている状況になりかねない。

何のために増やすのか?を自分の中で整理した方が良い。

↑ 投資自体は新NISAが始まる前からやっていたので、それまで保有している株等を新NISAでどのように運用していくかを考えたtweet。

新NISA【成長投資枠】給与所得と同等額を配当金でまかないたい

かねてから働きたくないと思っている私は、どうにか不労所得を得られないかと考えていた。

そこで知ったのが、配当を出している企業の株を購入して配当金を得る投資。

4%前後の配当利回りが出ている株を買い続け、いずれは働かなくても配当金だけで生活ができるようになるのが理想。

今の生活を楽にすることが目的。

例:毎月の通信費→+水道・光熱費→+食費→+住宅費用 毎年少しずつ生活が楽になることを実感できることがメリット。

私が高配当株投資をやるきっかけはこのyoutube見てから。

実際の高配当株のポートフォリオ

米国ETFのAGGについては、新NISA口座で購入できなかったので特定口座で買っている。

最近は円安が続いているので米国ETFはドルの配当金が出たらそのお金で買っている。(ほぼ買えてない)

新NISAで高配当株投資をやるメリット

通常、配当金にも20%の税が果たせられるが、新NISA口座内であれば配当金にも税金がかからない。これは本当にありがたい。私が新NISAで高配当株投資をやる理由。

出た配当金はどうするか?

有意義に使えば良いのだが、結局個別株に投資してしまうことが最近は多い…。

資産形成期はこんなものだろう…。

税金の観点で言うと、資産の最大化を目指すなら優良な投資信託(オールカントリーとかS&P500とか)を買っていた方が良いのは分かっているのですけどね。感情がね、配当金を欲しているのよwww再投資に使っても良いし、浪費に使っても良いし、この選択肢が増えるのが高配当株投資の最大の魅力。

注意点1:圧倒的な入金力 or 時間 がかかることを覚悟すること

何もしなくても配当は入ってくるが、生活できるまでの配当を得ようとすると圧倒的な入金力が必要。

例えば、月に30万円を配当から得るには、4%の配当利回りだとして1億1,250万円が必要になる(税金20%を引いてます)

そんな入金力は安月給のサラリーマンには無い。だったら少額を長い時間をかけて買増していくことで解決。

果たして何年かかることやら、、計算するのも怖い苦笑

注意点2:分散投資(単元未満株を利用)

私はあまりリスクを取るのが得意ではないので、できるだけリスクのかからないように1社にだけではなく70〜80社に分けて投資している。セクター(業種)を分けたり、景気敏感株ばかりにならないようにしたり。

ただ、そこまで分散しようとすると投資額が大きくなってしまう。

日本の株式を買うには1単元ごと(通常100株)に買わないといけないので元手がかなり必要。

そこで私が利用しているのが単元未満株での購入。成行での注文しかできないが、1株からでも買えるので元手もかからないし手軽に購入することができるので魅力。

単元未満株を扱っている商品が多いのがSBI証券。楽天証券も口座を持っているが、SBI証券よりも買える単元未満株は少ない。

少額から高配当株投資をしたい人はSBI証券で新NISA口座を開くことをおすすめしたい。

注意点3:タイミングは自分の中で基準を設定

どの株をどのタイミングでどれだけの額を投資するか。単純に買い増ししていけば良いわけではなくて、当然安いうちに仕込めるなら仕込みたい。かと言って下がるのを待っていると、株価がどんどん上がっていって買えないということも往々にしてある。

私の場合はとりあえず気になる株を1株(単元未満株)で購入しておいて株価が下がる(5%とか)たんびに買うというようなことをしている。(ナンピン買い)

ここはあまり正解はなくて、その企業の業績うんぬんをしっかり読んで購入するのが肝。←ここが一番難しい。

注意点4:高配当株投資は中上級者向け

注意点3にも上げたけど買うタイミングが難しい。しかも配当利回りが高ければ良いというものでもないからやっかい。企業動向を見るのが苦であるならあまりおすすめできる投資方法ではない。

どの株に投資したら良いか?これは私もまだ勉強中。買いながら勉強してる。

参考にしてるのはこの動画。

新NISA【積立投資枠】投資信託を積み立てて、年金の足しにする

老後2,000万円問題(今は4,000万円問題!?)に備えて年金+αのために毎月無理しない程度を積み立てる。

どうせ、40歳を控えたおっさんが年金をもらう頃には今よりも減額されているだろうから新NISAの積立投資枠を利用して毎月一定額を積み立てる。

今ではなく老後となる60,70代から使うことを目的とした20-30年の長期投資を行う。

積立投資枠のポートフォリオ

「配当金を得る高配当株」と「投資信託の積立」の割合はだいたい7:3 or 8:2 くらいでいきたい(理想)

新NISAの場合、成長投資枠(年間240万✕5年=1,200万)、積立投資枠(年間120万✕5年=600万)。

成長枠投資の方が積立投資枠よりも投資額が大きいからというよりは、将来(老後)のお金よりも、今の生活を楽にできるのを実感したいから。

毎年の配当金が増えていけば今の生活が楽になる。(投資の恩恵を感じやすい)

現状はまだ投資信託が39.9%なので、これを20-30%まで比率を下げていきたいと思っている。

注意点1:どんな時も積立をやめない

良質な投資信託を毎月決まった額を淡々と積み立てることが大事。価格が上昇時は少ない数しか購入できないが、下降時は多くを購入できる。(ドルコスト平均法)

もちろん、良質な投資信託というのが前提。上がり下がりがあっても10-20年先に右肩上がりに成長していること。

毎月積み立てているとけっこうなプラスになってくる。利確して売りたくなるかもしれない。

または、価格が下がってきて、これ以上損をしたくないから、損切りして売りたくなるかもしれない。

ゴール設定でも書いたが、20-30年後の老後を見据えた投資であるので途中の上がり下がりを気にせずにいられるかが重要。

注意点2:どれだけ放置できるかが勝負

積立投資は高配当株投資と違って一度毎月の積立額を設定してしまえばあとは何もやることがない。

投資に少し詳しくなると途中で売って、別の金融商品に買い換えたくなる。

一番投資成績が良かったのは実は既に他界した人だったという結果もあるくらい。

元ネタの信憑性は置いておいて、あながち嘘ではなさそうというのが私の感想。

収入源は共働きでの給与所得

私は年収400万くらい。妻は育休明けの転職したばかりで年収250万くらいの予定。

投資に当てるお金は、生活費と生活防衛資金(約1年分)を除いた額とこれまで貯金してきたお金。

本当は投資:現預金の比率は 80 : 20 – 90 : 10 くらいにもっていきたい気持ちがあるが、投資も絶対に増えるという保証はないので今は 60 : 40 くらいの比率。

投資と生活費のバランス

毎月の生活費と積立投資(私と妻分で7万/月)で更に残れば現金で貯金し、タイミングを見て高配当株を買う。ボーナスについてはほぼ全部投資したい(願望)

生活費:趣味・娯楽費:投資= 65 : 20 : 15

これは本当に難しい。生活費や娯楽費を最大限削って、投資に回すことができればそれだけ早くゴールに近づくのだけど、生きるのが苦しくなる。

自分一人のことではないので何度も家族会議をしてそれぞれにマッチした配分を導き出せたら素晴らしい。

子供の教育費はどうする?

2023年12月に終わってしまったが、ジュニアNISAで投資した。

制度自体は終了したが、まだ売却はしていない。

高校?大学?のために寝かせておきたいと思っている。

子供が2021年に生まれたので80万✕3年=240万を投資中。

子供が17,8歳までは放置を決めている。

二人目以降が生まれたとしてもこのジュニアNISA分で対応するかも。

240万を年間5%の複利で計算すると、15年後に約500万…。

二人目は別で投資しないとキツイか。

どこまで伸びるのか楽しみながら待ちたい。

投資した先:

楽天・全米株式インデックス・ファンド(楽天・VTI)

eMAXIS Slim 米国株式(S&P500)

eMAXIS Slim 全世界株式(オール・カントリー)

学資保険は?

学資保険を組む予定はない。大して増えないということと、途中解約で元本割れもあり得るらしいので。

それよりも自分で優良な投資信託を積み立ててあげれば良いと思っている。

まとめ

- 投資の前提:生活防衛資金(半年くらいの生活費)を貯めていること & 自己責任

- 投資のゴール設定大事

- 【新NISA成長投資枠】高配当株投資(タイミング)(筆者の場合)

- 【新NISA積立投資枠】オールカントリー(投資信託)(長期運用)(筆者の場合)

- 生活費、趣味・娯楽費、投資は今の生活が破綻しないように(65:25:15)

- 子供の教育費は学資保険よりも投資信託で

これはあくまで私の現時点(2024/5)での投資戦略。

自分の置かれている環境の変化、世界情勢、経済状況を見て変化していくと思う。

皆さんも投資方針たててみてください。